Açık Bankacılık Nedir?

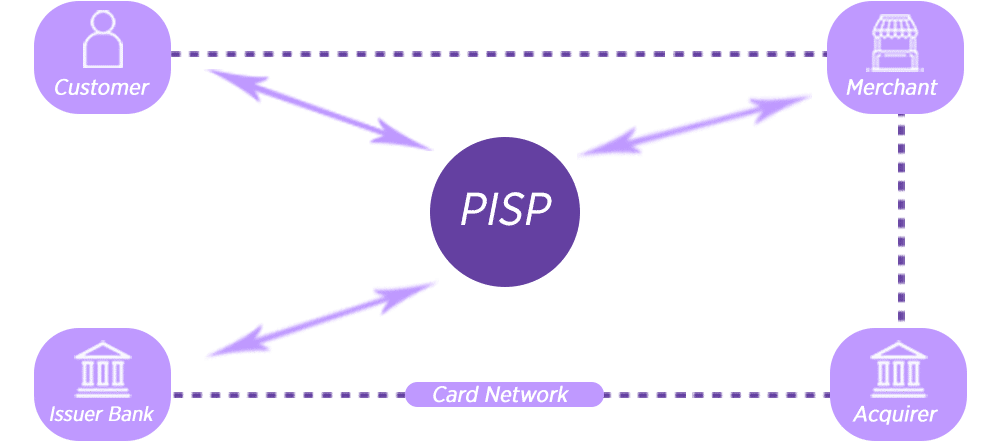

Açık bankacılık 2024 hizmeti; finansal kurumların veri ve hizmetlerini, diğer finansal kurumlar ve üçüncü taraf geliştiricilerle paylaşmayı içeren bir yaklaşımdır. Bu yaklaşım; müşterilere daha fazla seçenek sunmak, yenilikçi ürün ve hizmetlerin geliştirilmesini teşvik etmek ve finansal işlemleri daha kolay ve kullanıcı dostu hale getirmek amacıyla benimsenmiştir. Açık bankacılık hizmeti, bankaların kendi platformları dışındaki diğer finansal hizmet sağlayıcılarıyla entegre olmalarına ve müşterilerinin bankacılık deneyimini zenginleştirmelerine olanak tanır. Bu; mobil uygulamalar, finansal danışmanlık araçları, ödeme sistemleri ve daha fazlası gibi çeşitli hizmetlerin bir araya getirilmesiyle gerçekleşebilir.

Açık bankacılık, müşterilerin finansal durumlarını daha iyi yönetmelerine yardımcı olurken rekabeti de artırarak PSD2 (Payment Services Directive) gibi düzenlemeler ile yenilikçiliği teşvik eder ve finansal hizmetlerin erişimini genişletir. Finansal teknoloji (fintech) şirketlerinin ve girişimcilerin yeni ve yenilikçi çözümler geliştirmeleri için bir platform sağlar.

Açık Bankacılığın Avantajları

Açık bankacılık uygulaması, finansal sektörde bir dönüşüm ve yenilik çağını temsil eder. Özellikleri ve avantajları şu şekildedir:

- Veri paylaşımı ve API’ler (Application Programming Interface): Bankaların müşteri verilerini, finansal ürün ve hizmetlerini, uygun API’ler aracılığıyla üçüncü taraflarla paylaşmasını sağlar. Bu, diğer finansal kurumların ve fintech şirketlerinin yeni uygulamalar geliştirmelerine olanak tanır. Açık bankacılık API aracılığıyla yapılan veri paylaşımı, güvenli ve standartlaştırılmış bir şekilde gerçekleşir. Böylece müşteri gizliliği ve güvenliği korunur.

- Müşteri deneyiminin geliştirilmesi: Müşterilere daha kişiselleştirilmiş ve kullanıcı dostu deneyimler sunmayı mümkün kılar. Örneğin; farklı finansal hizmet sağlayıcılarının bir araya getirildiği tek bir platform aracılığıyla müşteriler, tüm finansal ihtiyaçlarını tek bir yerden yönetebilirler. Müşteri taleplerine daha hızlı yanıt verme yeteneği, bankaların müşteri memnuniyetini artırmasına ve sadakati güçlendirmesine yardımcı olur.

- Yenilik ve rekabetin teşviki: Finansal hizmetlerin yenilikçi bir şekilde geliştirilmesini teşvik eder. Üçüncü taraf geliştiriciler, bankaların verilerini kullanarak yeni uygulamalar ve hizmetler yaratabilirler. Rekabetin artmasıyla birlikte, finansal hizmetlerin kalitesi yükselir ve maliyetler düşer

- Genişletilmiş finansal erişim: Finansal hizmetlere erişimi genişletir. Geleneksel bankacılık hizmetlerine erişimi olmayan veya sınırlı olan kişiler, üçüncü taraf uygulamalar aracılığıyla finansal hizmetlere daha kolay erişebilirler. Bu, özellikle kırsal bölgelerde ve gelişmekte olan ülkelerde finansal kapsayıcılığı artırabilir.

- Daha iyi risk değerlendirmesi ve kredi verme: Bankaların müşteriler hakkında daha fazla veri toplamasını ve analiz etmesini sağlar. Bu da daha doğru risk değerlendirmelerine ve kredi verme süreçlerine olanak tanır. Bankalar, üçüncü taraflardan gelen verileri kredi başvurularını değerlendirirken kullanabilirler. bu da daha adil ve verimli kredi süreçlerine yol açabilir.

- Düşük maliyetler ve verimlilik artışı: İşlemlerin otomatikleştirilmesi ve dijitalleştirilmesi yoluyla bankaların işletme maliyetlerini azaltabilir. Üçüncü taraf geliştiricilerin katkılarıyla, bankalar daha verimli ve yenilikçi hizmetler sunarak operasyonel mükemmelliği artırabilirler.

- Uyumluluk ve güvenlik: Sıkı güvenlik protokolleri ve düzenlemelere tabidir. Bankalar, müşteri verilerinin güvenliğini sağlamak için uygun güvenlik önlemlerini almak zorundadır. Düzenleyici kurumlar, açık bankacılık faaliyetlerini denetleyerek sektörde uyumluluğu ve güvenliği sunar.

Açık Bankacılık Uygulamaları ve Kullanım Alanları

Açık bankacılık yönetmeliği, finansal sektörde büyük bir dönüşümü temsil eder. İçeriğindeki uygulamalar, bankaların veri ve hizmetlerini diğer finansal kurumlarla ve üçüncü taraf geliştiricilerle paylaşarak daha geniş bir ekosisteme entegre olmalarını sağlar. Özellikle API’ler (Application Programming Interface) aracılığıyla gerçekleştirilen veri paylaşımı, müşterilere çok çeşitli finansal hizmetlere tek bir platformdan erişim imkanı sunar. Açık bankacılık hizmetleri, müşterilerin finansal durumlarını daha etkin bir şekilde yönetmelerine olanak tanır. Örneğin, bir uygulama aracılığıyla farklı banka hesaplarını bir araya getirerek kullanıcılar gelir ve giderlerini daha iyi izleyebilir ve bütçe yönetimini kolaylaştırabilirler.

Bu uygulamalar aynı zamanda finansal danışmanlık araçları ve kişisel finans yönetimi uygulamaları gibi birçok faydalı özelliği de içerebilir. Müşteriler; harcama alışkanlıklarını analiz edebilir, tasarruf yapma hedefleri belirleyebilir ve yatırım portföylerini optimize edebilir. Ayrıca üçüncü taraf geliştiricilerin finansal hizmetler alanında yenilikçi çözümler sunmalarına olanak tanır. Bu; ödeme sistemleri, kredi puanı değerlendirme araçları, sigorta karşılaştırma platformları ve daha fazlasını içerebilir.

Açık bankacılık servisleri, finansal kurumlar için de birçok avantaj sunar. Uygulamalar; müşteri sadakatini artırabilir, müşteri deneyimini iyileştirebilir ve rekabet avantajı sağlayabilir. Dijital dönüşüm sürecinde finansal kurumları destekleyerek daha etkin ve verimli hale gelmelerine yardımcı olabilir. Ancak bu uygulamaların güvenlik ve veri gizliliği konularında dikkatli bir şekilde yönetilmesi gerekmektedir.

Açık Bankacılık Güvenlik Önlemleri

Açık bankacılık mevzuatı, finansal verilerin ve hizmetlerin üçüncü taraf geliştiricilerle paylaşılmasını içerdiği için güvenlik konusunda önemli endişeleri de beraberinde getirir. Bu nedenle açık bankacılık uygulamalarında sağlanması gereken güvenlik önlemleri oldukça kritiktir. Kullanılan güvenlik önlemleri aşağıdaki gibidir.

- Güçlü kimlik doğrulama: Kullanıcıların kimliklerini doğrulamak için güçlü kimlik doğrulama yöntemleri kullanmalıdır. Parola, biyometrik veriler (parmak izi, yüz tanıma vb.) ve ikinci faktör doğrulama gibi çoklu adımlı doğrulama süreçlerini içerir.

- Veri şifreleme: Finansal verilerin güvenliği için açık bankacılık uygulamaları veri iletimi ve depolama sırasında güçlü şifreleme teknikleri kullanmalıdır. Verilerin uçtan uca şifrelenmesi, bilgilerin yetkisiz erişime karşı korunmasına yardımcı olur.

- API güvenliği: API bankacılığı aracılığıyla veri paylaşımını gerçekleştirirken güvenliği sağlamalıdır. Bu, yetkilendirme ve yetkilendirme mekanizmalarının yanı sıra güçlü API anahtarları ve belirli API kullanım koşullarının belirlenmesidir.

- Yetkilendirme ve yetkilendirme yönetimi: Kullanıcıların yalnızca yetkilendirilmiş oldukları sistemlere erişmelerini sağlamak için açık bankacılık uygulamaları, doğru yetkilendirme ve yetkilendirme yönetimine sahip olmalıdır. Kullanıcı rollerinin ve erişim haklarının doğru bir şekilde yapılandırılmasını içerir.

- Güvenlik testleri ve sızma testleri: Düzenli olarak güvenlik testleri ve sızma testleri gerçekleştirmelidir. Bu testler, uygulamanın güvenlik açıklarını tespit etmek ve kapatmak için önemlidir.

- Güvenlik olayları izleme ve yanıt verme: Potansiyel güvenlik ihlallerini izlemek ve hızlı bir şekilde yanıt vermek için etkili bir güvenlik olayı izleme ve yanıt verme süreci oluşturmalıdır. Bu, veri ihlallerinin hızla tespit edilmesini ve müşterilere güvenliğin korunduğuna dair güvence verilmesini sağlar.

- Düzenleyici uyum: Finansal düzenlemelere ve standartlara tam uyum sağlamalıdır. Düzenleyici kurumların belirlediği standartlara uygunluk, güvenlik ve veri gizliliği açısından kritiktir.

- Kullanıcı eğitimi ve farkındalık: Kullanıcıların güvenlik konusunda bilinçlenmesi ve eğitilmesi de önemlidir. Açık bankacılık uygulamaları; kullanıcılara güvenli parola kullanımı, kimlik avı saldırılarından kaçınma ve güvenli internet alışkanlıkları konularında eğitim ve bilgilendirme sağlamalıdır.

Güvenlik, sürekli bir süreçtir ve uygulamaların güncel ve etkin bir şekilde korunması için sürekli olarak bu önlemlerin gözden geçirilmesi ve iyileştirilmesi gerekmektedir.

NetBT ile Profesyonel Açık Bankacılık Danışmanlığı

NetBT, çağdaş finansal hizmetler ve açık bankacılık servisi alanında uzmanlaşmış bir danışmanlık firmasıdır. Şirket; müşterilerine açık bankacılık stratejileri geliştirme, uygulama ve yönetiminde profesyonel destek sağlamaktadır. Açık bankacılığın karmaşık doğası ve hızla değişen düzenleyici ortamı göz önünde bulundurulduğunda NetBT’nin müşterilere sunulan danışmanlık hizmetleri büyük önem taşır. Müşterilerinin ihtiyaçlarını anlamak ve en uygun açık bankacılık çözümlerini sunmak için kapsamlı bir yaklaşım benimser.

Bu kapsamda NetBT uzmanları; müşterilerin mevcut sistemlerini ve altyapılarını değerlendirir, uygun API’lerin entegrasyonunu sağlar, güvenlik önlemlerini güçlendirir ve düzenleyici gereksinimlere uyum gösterir. Ayrıca NetBT; müşterilerine pazar analizi, rekabet değerlendirmesi ve iş stratejisi geliştirme konularında da rehberlik eder. Firmanın sunmuş olduğu profesyonel açık bankacılık danışmanlığı; müşterilerin rekabet avantajı elde etmelerini, müşteri deneyimini iyileştirmelerini ve işlerini daha verimli bir şekilde yönetmelerini sağlar.

Açık Bankacılık Hakkında Merak Edilenler

Açık bankacılık sistemi nedir?

Açık bankacılık sistemi, finansal kurumların veri ve hizmetlerini diğer kurumlar ve üçüncü taraflarla paylaşarak müşterilere finansal yenilikler sunar. API’ler aracılığıyla güvenli bir şekilde veri paylaşımını sağlayarak finansal hizmetlerin daha erişilebilir ve kullanıcı dostu olmasını sağlar.

Açık bankacılık güvenli mi?

Açık bankacılık, güvenlik önlemleriyle desteklenerek müşteri verilerinin korunmasını sağlar ve düzenleyici gereksinimlere uygun olarak işler. API’ler aracılığıyla gerçekleşen veri paylaşımı şeffaf bir şekilde yönetilir ve güvenlik standartlarına uygun olarak gerçekleştirilir.

API bankacılık nedir?

API bankacılık; bankaların sunduğu finansal hizmetlere, diğer finansal kurumlar ve üçüncü taraf geliştiricilerin erişim sağlamak için kullanılan bir yaklaşımdır. Bu yaklaşım, bankaların veri ve hizmetlerini güvenli bir şekilde paylaşarak yeni uygulamaların ve hizmetlerin geliştirilmesini teşvik eder.